日銀には金融機関だけが作れる口座があり、これを日銀当座預金といいます。 私たちが銀行に預金するように、銀行は日銀に預金し …

金融の裏方、日銀当座預金とは

日銀には金融機関だけが作れる口座があり、これを日銀当座預金といいます。 私たちが銀行に預金するように、銀行は日銀に預金し …

GDPというのは、経済的な豊かさを国家間で比較するために考えられた指標です。 途上国には毎朝、子供が1時間もかけて川に水 …

まっちゃんが「ワイドショー」で、後輩芸人に100万円を5年間無利子で貸し出すと発言したのが話題になっていますね。 ベスト …

経済成長と聞くと、もう欲しいものはないし、これ以上成長するのは難しいと 思う人も多いのではないでしょうか。 経済成長をす …

日本銀行はご存知かと思いますが、具体的に何のかはよくわからなかったりします。 そこで、日銀とは何者で、どんな役割があるの …

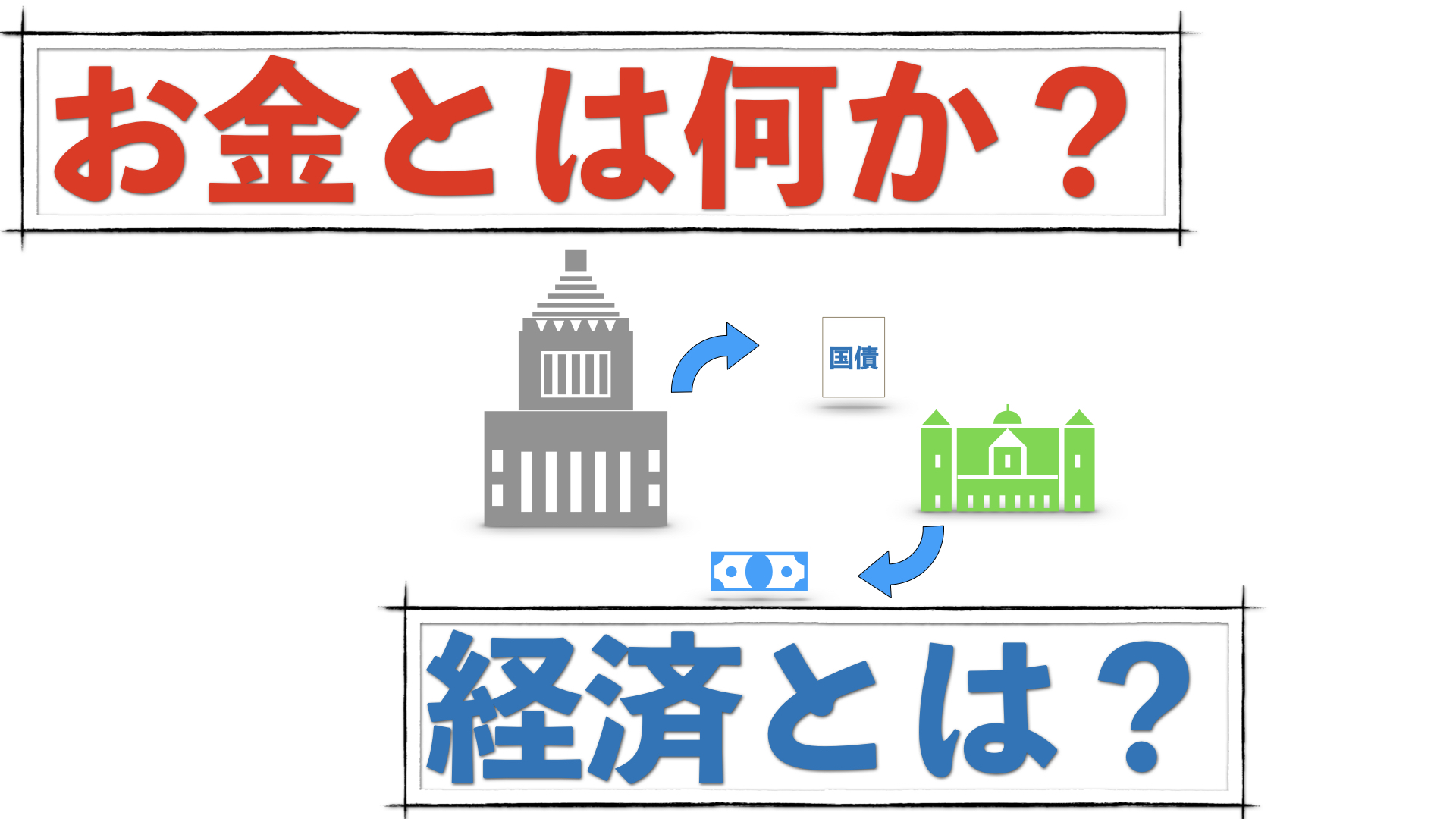

経済解説動画を作成してみました。 内容はからあげ弁当オリジナル理論に基づく経済解説ですので、その点をご理解の上ご視聴くだ …

ステファニーケルトン教授が来日しました。 三橋さんのブログにも登場していた、水槽の図を紹介しようと思います。 ケルトン教 …